环球体育app官网下载:当纳利、南京爱德、艾利、安姆科、立可达、万昌都是大客户这家造纸厂有多牛?及纸价蠢蠢欲动会否大面积上涨?

发布时间:2023-10-29 16:09:02 来源:环球体育app官方最新版原标题:当纳利、南京爱德、艾利、安姆科、立可达、万昌都是大客户,这家造纸厂有多牛?及纸价蠢蠢欲动,会否大幅上涨?

7月1日,做烟包的集友股份率先发布业绩预告:预计上半年归属于上市公司股东的净利润(简称“净利润”)2600万元左右,比上年同期减少5036.20万元左右,同比降幅约为65.95%。

对集友股份来说,还有另外两个原因:一个是实施限制性股票激励,导致管理费用增加;另一个是受部分市场产品招标执行价格下降等事项影响。

6月28日,国家统计局公布了规模以上工业公司最新运作情况:1-5月,“印刷和记录媒介复制业”规模以上公司实现营收2198.2亿元,同比下降10.8%;利润总额118.8亿元,同比下降14.8%。

相对而言,造纸和纸制品行业的情况要好不少:1-5月,实现盈利收入4572.7亿元,同比下降11.5%;总利润221.3亿元,同比增长5.6%。

三好同学没想明白的是:自二三月份复工以来,不管是包装纸,还是文化纸,价格多以下调为主。在营收减少超一成的情况下,造纸和纸制品行业的利润总额为什么还能逆势上扬?难道是它们的成本,降得比营收还要快?

这家企业的特别之处在于:它拥有一批在印刷圈响当当的大客户。如:当纳利、南京爱德、艾利、安姆科、永新股份、温州立可达、广东万昌、九恒条码、中山富洲、紫江企业、山东新巨丰等等。

搞印刷通常都离不开跟纸张打交道,而造纸行业集中度又很高。因此,一家造纸厂在印刷圈有几家大客户,本身并没有什么稀奇。

比如:当纳利、南京爱德以出版物类产品见长,艾利、中山富洲主要做不干胶标签材料,安姆科、永新股份是软包装大佬,温州立可达是低调但实力不俗的烟包企业,广东万昌在啤酒标签领域数一数二,九恒条码主打快递物流印刷品,新巨丰的主业则是液体无菌包装。

这些企业对纸张产品的需求各不相同,甚至可以说是大相径庭。它们为什么会同时出现在仙鹤股份的客户名单中?

仙鹤股份位于浙江衢州,其前身浙江仙鹤特种纸有限公司成立于2001年,实际历史则可以追溯到1997年。它于2015年完成股份制改造,2018年4月在上交所挂牌上市。

仙鹤股份的自我界定是:国内大型高性能纸基功能材料研发和生产企业,主打产品则是“特种纸”。

所谓“特种纸”是指具有特殊用途,产量又比较小的纸张。想想就很对:产量不小,怎么能成为“特种”呢?

由于用途各异,特种纸除了产量小,品种还特别多。这一点从仙鹤股份丰富的产品线,就可见一斑。

这九大产品线分别是:烟草行业用纸、家居装饰用纸、商务交流及防伪用纸、食品与医疗包装用纸、标签离型用纸、电气及工业用纸、热转印用纸、低定量出版印刷用纸、特种浆。

其中,它为当纳利、南京爱德提供的主要是用于印刷《圣经》的低定量出版印刷用纸,为艾利、中山富洲提供的主要是用于生产不干胶材料的标签离型纸,为安姆科、永新股份、新巨丰提供的可能是用于食品与医疗包装的特种纸,为温州立可达提供的是烟用接装纸原纸、烟用内衬原纸、滤嘴棒成型纸等,为万昌提供的是镀铝原纸(仙鹤股份将其归入“标签离型纸”),为九恒条码提供的可能是标签离型纸或热敏纸。

此外,仙鹤股份在家居装饰、商务防伪、工业用纸领域,还有很多知名客户。只不过,不为印刷圈所熟知。

2019年,仙鹤股份共实现主营业务收入44.00亿元。其中,商务交流及防伪用纸贡献12.89亿元,占比最大,为29.29%;烟草行业用纸贡献7.04亿元,占比16.01%;标签离型用纸贡献5.81亿元,占比13.19%;热转印用纸贡献5.21亿元,占比11.85%;食品与医疗包装用纸贡献5.13亿元,占比11.66%;低定量出版印刷用纸贡献2.76亿元,占比6.28%。

低定量出版印刷用纸在主营业务收入中的占比虽不是很高,却为仙鹤股份贡献了两家重要的大客户:当纳利中国、南京爱德。

2015-2019年上半年,当纳利连续出现在仙鹤股份的五大客户名单中,累计为其贡献营收3.57亿元;南京爱德则只有2018年缺席五大,在此期间至少为仙鹤股份贡献营收2.48亿元。

当纳利中国、南京爱德从仙鹤股份采购的都是低定量的圣经纸。以前,只知道印刷《圣经》是南京爱德的专长;如今看来,当纳利每年在国内印刷的《圣经》数量也相当可观。

如果说南京爱德、当纳利中国是全世界的《圣经》印刷工厂,仙鹤股份则是它们背后不可或缺的重要支撑。

2019年上半年,艾利为其贡献营收4348.42万元,位居五大客户的第三位;2018年,中山富洲为其贡献营收1.34亿元,位居五大的第二位;2015年,广东万昌为其贡献营收7751.10万元,位居五大之首。

凭借独特的产品定位和丰富的产品线,仙鹤股份将众多印刷圈知名企业变成了大客户。

先来看营收。2015年,仙鹤股份实现盈利收入19.09亿元,按印刷圈标准已经算是绝对的大企业,在造纸圈却并不算很高。因为两个行业的产业集中度不一样。

在上市前夕的2017年,仙鹤股份的营收升至30.47亿元,比2015年增长59.61%,走势相当不错。

2018年上市后,仙鹤股份的营收继续快速增长,当年同比增长34.48%,达到40.98亿元;2019年同比增长11.45%,达到45.67亿元,相对于2015年翻番有余。

再来看盈利。最近几年,纸价大起大落,造纸企业的利润也忽上忽下,前一年还翻着跟头往上涨,后一年便拽不住地往下掉。

2015年,仙鹤股份的净利润为1.38亿元,相对于营收规模,已经算是不错。

2016-2017年,其净利润连续大幅上涨,同比增幅分别达到53.90%、87.85%,绝对值为2.12亿元、3.99亿元。显然,在上市前夕,仙鹤股份希望努力交出一份亮眼的财报。

2018年,仙鹤股份的净利润同比下滑26.68%,降至2.92亿元。主要原因有三:一是原材料价格上涨,二是汇兑损失和利息支出导致财务费用增加6491.57万元,三是投资收益同比减少6199.71万元。

2019年,仙鹤股份净利润恢复增长,增幅为50.45%,达到4.40亿元。大涨的原因,除了新增产能释放、产品结构优化、市场需求增加,还与纸浆价格回调有关。

仙鹤股份的盈利能力,即使在能赚大钱的造纸企业中,也可谓相当不错。这一点从其净利润率中,可以看得更为清晰。

2015-2019年,仙鹤股份的净利润率高点出现在2017年,高达13.09%;低点出现在2018年,也有7.14%;2019年的最新值,则为9.63%。

可为对比的是:2019年,造纸和纸制品行业规模以上企业实现营收13370.1亿元,总利润681.9亿元。即使没扣所得税,利润率也只有5.10%,比仙鹤股份的净利润率低不少。

而且,仙鹤股份超出一般水平的净利润率,是靠不到20%的毛利率支撑的,这还是相当出人意料的。

2015-2019年,仙鹤股份的主要经营业务毛利率高点出现在2015年,为19.85%;低点出现在2018年,为17.35%;2019年的最新值为18.93%,整体上稳中略降,有一定的下行压力。

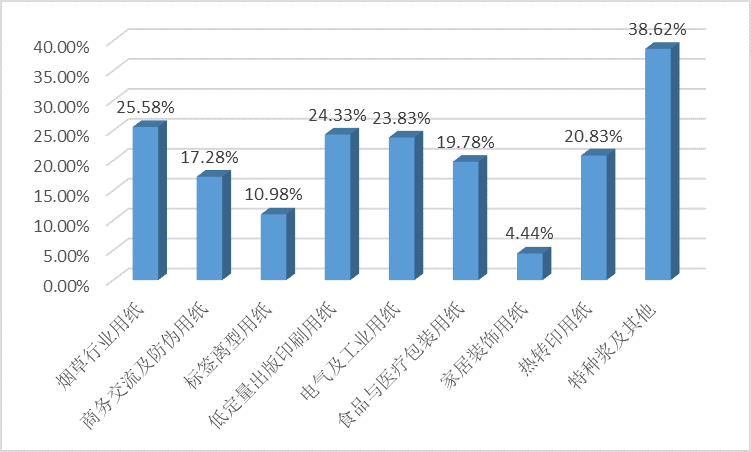

2019年,除了在营收中占比几乎能忽略不计的特种浆及别的产品,毛利率最高的是烟草行业用纸,为25.58%;其次就是主要用来印《圣经》和字典的低定量出版印刷用纸,为24.33%;排名第三的是与印刷圈关系不大的电气及工业用纸,为23.83%;排名第四的是热转印用纸,为20.83%。

其他产品的毛利率均在20%以下。其中,标签离型用纸为10.98%,家居装饰用纸更是只有4.44%。这么低的毛利率,还能赚到钱么?

深耕特种纸市场的仙鹤股份,用九个系列60多种产品将自己做成了年入40多个亿的上市公司。同时,在多个纸种上市场占有率位居前列。

按照仙鹤股份自己的说法:目前,其低定量印刷出版用纸,包括圣经纸和字典纸,国内市场占有率超过80%;烟用接装纸原纸、烟用内衬原纸、滤嘴棒成型纸等产品,同种类型的产品市场占有率超过40%;热敏纸产品,国内市场占有率超过20%;其合资经营企业夏王纸业系装饰原纸行业的领导品牌,市场占有率超过20%。

这样的市场集中度,在印刷圈几乎无法想象,在造纸圈却十分寻常。就像金东、晨鸣、太阳、华泰、王子等五巨头,占据了国内铜版纸市场八九成的份额;金光集团收购博汇纸业后,在卡纸市场的占有率有望达到50%以上。

上业寡头垄断型市场格局的日渐成形,对印刷企业而言自然是有利也有弊。但目前看来,令人忧心的事恐怕更多一些。

这其中,最主要的便是:随着体量和市场占有率的放大,控盘能力慢慢地加强的纸业大佬,将怎么样引导纸价的走向?

三好同学相信:多数圈内老板对2017年前后纸价的短期急促上涨,以及纸厂、纸商调价时的强硬,应该都还记忆犹新。

6月中旬,三好同学先是在朋友圈看到一波文化用纸涨价函。包括金东、太阳、晨鸣、华泰、银河等在内的多家企业,将旗下铜版纸、双胶纸等产品价格同步上调200元/吨。

6月底以来,原纸、瓦楞纸价格又开始躁动。尤其是,玖龙纸业在短短几天时间内三次调价,引发部分中小纸厂跟进,加剧了市场对原纸、瓦楞纸价格快速上涨的担忧。

目前,仍是苗头初现的纸价上涨,是否会演变成像2017年前后一样的过快,甚至失控飙涨?

首先,应该看到,经过2019年的调整,加上疫情下市场需求萎靡的影响,部分纸种的价格已经降至近年来的低位。

有数据显示:2019年底,铜版纸、双胶纸的市场均价分别约为5950元/吨、6450元/吨;到今年6月19日,则分别约为5170元/吨、5387.5元/吨,降幅为13.11%、16.48%。与前两年的高点7000-8000元/吨相比,更是不能同日而语。

到6月中旬,高强瓦楞纸的市场均价约为3370.8元/吨,比2019年底的3548.6元/吨降低约5.01%。

在纸价相对处于低位,部分造纸企业面临一定经营压力时,市场稍有风吹草动,自然有可能会出现喊涨之声。

与2017年前后的喊完即涨不同,多家文化纸企业在6月17-19日期间发布了一轮涨价函,但真正的调价时间多定在一周,甚至7月1号之后,给印刷企业留出了备货时间。

在三好同学看来:短期内,造纸企业虽有调价的强烈冲动,但纸价涨势能否延续,本质上还是取决于市场需求回暖的速度。

假如疫情对社会经济和印刷圈的影响,不能持续有效缓解,市场需求没有正真获得根本改善,纸价大涨的基础就不存在。